「お金が足りない…」その瞬間、事業の命運が尽きる—。

経営者の皆さん、黒字なのに資金が足りなくなるという恐怖を感じたことはありませんか?

実はこれ、多くの中小企業が直面する重大なリスクです。

銀行融資の審査経験から言えるのは、お金は企業の血液だということ。

利益が出ていても、お金の流れが滞れば、人が血液不足で倒れるように企業も息絶えます。

これが「黒字倒産」の恐ろしさです。

佐藤 真由美

佐藤 真由美中小企業庁の調査によれば、2019年から2021年に倒産した企業のうち、実に4~5割が直前期に黒字だったという事実があります。

私は10年間の銀行融資審査と、その後の経営コンサルタントとして、資金繰りに苦しみ倒産した企業を数多く見てきました。

しかし同時に、シンプルだけれど効果的な日々の管理術で危機を脱した企業も数多く目の当たりにしています。

本記事では「今日から始められる」具体的な資金管理のノウハウをお伝えします。

難しい財務知識は不要です。小さな会社でも実践できる方法で、資金ショートの不安から解放され、本来の経営に集中できる第一歩を踏み出しましょう。

🔄 明日の資金繰りを今日解決する最短ルート

┗ 最短3時間での資金調達を実現

┗ キャッシュフロー改善に特化した専門提案

┗ 経営危機を未然に防ぐ資金戦略サポート

【売掛金を即現金化】ファクタリングで資金繰りの不安を解消

🛡️この記事の監修者(運営会社・税理士による共同監修)

-1024x1024.jpg)

-1024x1024.jpg)

資金繰り関連情報の総合的な監修を行い、正確で信頼性の高い情報提供を実現しています。

なぜ起こる?資金ショートと黒字倒産の落とし穴

資金ショートとは?赤字でなくても会社が潰れる理由

「うちは黒字だから大丈夫」—この言葉が最後の言葉になることがあります。

資金ショートとは、簡単に言えば「支払いに必要な手元資金が足りなくなる状態」のこと。

これは赤字経営とは別問題です。

損益計算書上は利益が出ていても、実際の現金(キャッシュフロー)が不足すれば、企業活動は立ち行かなくなります。

たとえば、月末に1,000万円の大口売上があったとしても、実際の入金が2カ月後だとしたら?

その間に仕入れや人件費の支払いがあれば、帳簿上は黒字でも資金ショートする可能性は十分にあります。

💡 ワンポイントアドバイス

財務諸表の利益(P/L)と実際の現金(CF)は別物と考えましょう。毎月の収支と銀行残高の両方をチェックする習慣が大切です。

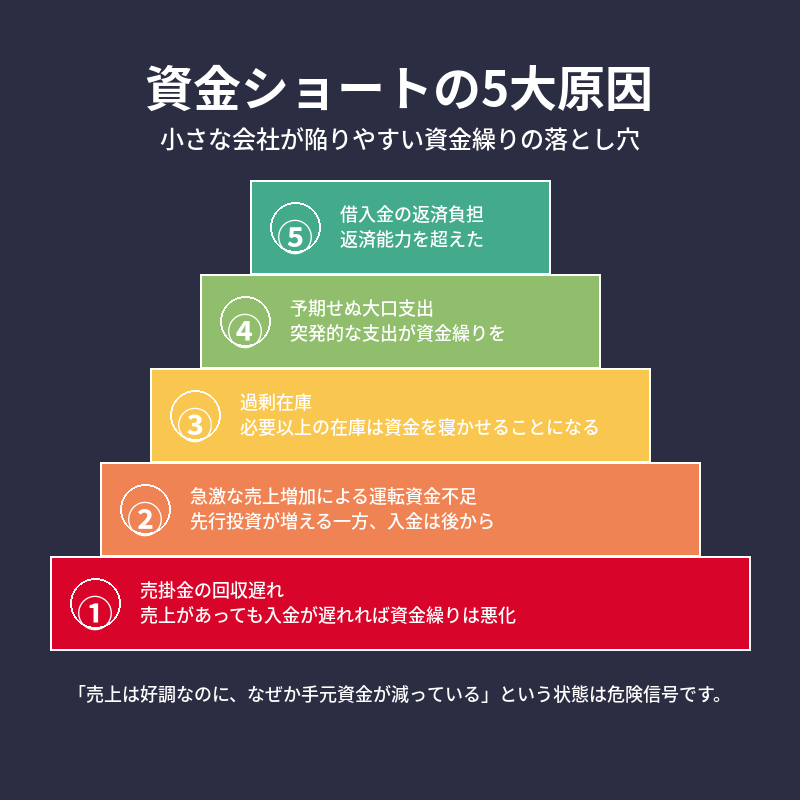

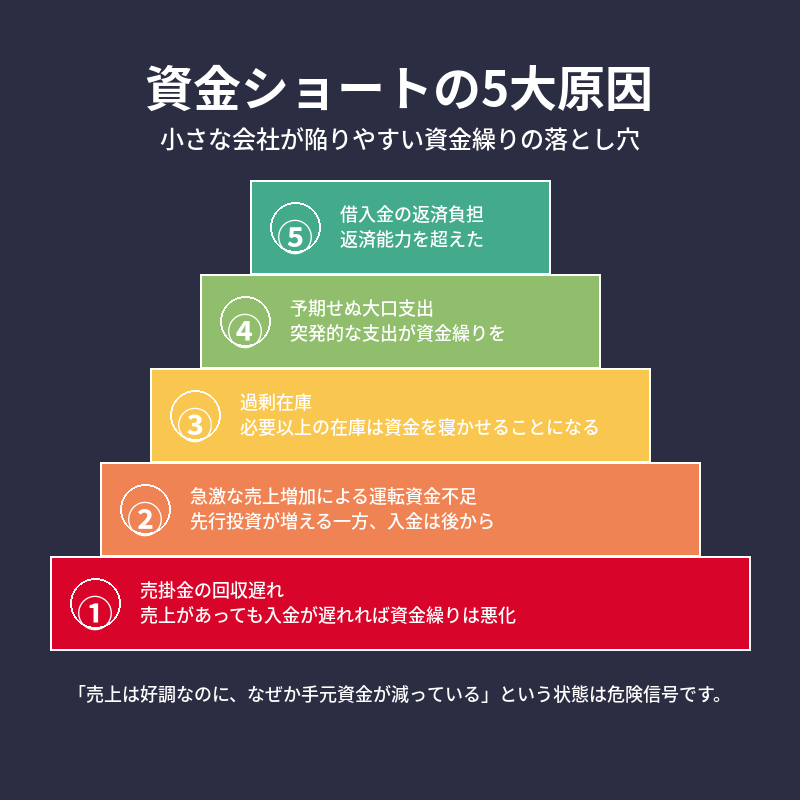

小さな会社が資金繰りに苦しむ主な原因

小規模企業が資金繰りに苦しむ原因は主に5つあります。自社に当てはまるものがないか確認してみてください。

① 売掛金の回収遅れ

売上があっても入金が遅れれば資金繰りは悪化します。

特に月商の多くを1社に依存している場合、その取引先の支払いが遅れただけで資金ショートのリスクが高まります。

② 急激な売上増加による運転資金不足

意外に思われるかもしれませんが、急成長も資金繰りを圧迫する要因になります。

売上増加に伴い先行投資(人材採用、材料仕入れなど)が増える一方、入金は後からというタイムラグが生じるためです。

③ 過剰在庫

在庫は現金を形を変えたもの。

必要以上の在庫は資金を寝かせていることになり、倉庫代などの余計なコストもかかります。

④ 予期せぬ大口支出

機械の故障や税金の予想外の追徴など、突発的な支出が資金繰りを一気に悪化させることがあります。

⑤ 借入金の返済負担

返済能力を超えた借入や、無理な返済計画は毎月の資金繰りを圧迫します。

特に複数の借入金がある場合、返済日が集中すると一時的な資金不足を招きます。

「売上は好調なのに、なぜか手元資金が減っている」という状態は危険信号です。放置せず、まずは原因究明を優先しましょう。

まずは現状把握!キャッシュフローを見える化する「資金繰り表」

資金繰り表とは?なぜ小さな会社に必要なのか

資金繰り表は、簡単に言えば「会社の未来のお金のカレンダー」です。

いつ、どれだけのお金が入ってきて、いつ、どれだけのお金が出ていくのかを一覧にしたもの。

これを作成することで、数カ月先の資金不足を事前に予測し、対策を講じることができます。

大企業と違い、小さな会社には「資金の余裕」がありません。

だからこそ、資金繰り表による「見える化」が重要なのです。

頭の中だけで管理していると、うっかり大きな支払いを忘れたり、入金遅れの影響を見誤ったりしがちです。

ある製造業のB社社長は「資金繰り表など面倒くさい。頭の中で把握している」と言っていましたが、ある月に設備投資と納税が重なり、突然の資金ショート寸前に。

それから資金繰り表を作成するようになり、「なぜもっと早く始めなかったのか」と後悔していました。

簡単スタート!Excelで作る資金繰り表テンプレートと記入例

複雑な資金繰り表は必要ありません。最初は以下の4項目を押さえた簡単なものからスタートしましょう。

- 前月からの繰越金

- 当月の収入(売上入金、その他)

- 当月の支出(仕入、人件費、家賃、税金など)

- 翌月への繰越金

Excelで作成する場合の記入例を見てみましょう。月商100万円程度の小規模事業者を想定します。

| 項目 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 |

|---|---|---|---|---|---|---|

| 前月繰越 | 100万円 | 80万円 | 60万円 | 110万円 | 95万円 | 75万円 |

| 収入 | ||||||

| 売上入金 | 90万円 | 95万円 | 160万円 | 95万円 | 90万円 | 100万円 |

| その他収入 | 0万円 | 0万円 | 0万円 | 0万円 | 0万円 | 0万円 |

| 収入合計 | 90万円 | 95万円 | 160万円 | 95万円 | 90万円 | 100万円 |

| 支出 | ||||||

| 仕入・外注費 | 40万円 | 45万円 | 40万円 | 40万円 | 40万円 | 40万円 |

| 人件費 | 35万円 | 35万円 | 35万円 | 35万円 | 35万円 | 35万円 |

| 家賃・光熱費 | 15万円 | 15万円 | 15万円 | 15万円 | 15万円 | 15万円 |

| 税金・社会保険 | 5万円 | 5万円 | 5万円 | 5万円 | 5万円 | 30万円 |

| 借入返済 | 15万円 | 15万円 | 15万円 | 15万円 | 15万円 | 15万円 |

| 支出合計 | 110万円 | 115万円 | 110万円 | 110万円 | 110万円 | 135万円 |

| 翌月繰越 | 80万円 | 60万円 | 110万円 | 95万円 | 75万円 | 40万円 |

この表から、5月末は繰越金が60万円まで減少し、9月は税金の支払いで大きく資金が減ることが予測できます。

🔑 重要ポイント

資金繰り表作成時の注意点:

- 「売上」ではなく「入金予定」を記入する

- 支払いは期日ベースで記入する

- 半年先まで作成するのが理想的

- 大きな支出(納税、ボーナスなど)を忘れずに

資金繰り表を活かす!定期的な更新と分析のコツ

資金繰り表は「作りっぱなし」では意味がありません。効果を最大化するポイントをご紹介します。

更新頻度

最低でも月1回(月末か月初め)、理想的には週1回の更新をお勧めします。

実際の入出金があった後、予定と実績を比較することで、より精度の高い予測ができるようになります。

チェックポイント

- 翌月繰越金がマイナスになる月はないか

- 安全な手元資金(最低でも月商の1~1.5カ月分)を下回る月はないか

- 特定の月に支出が集中していないか

対策の検討

例えば、上記の表の5月を見ると、繰越金が60万円と少なくなっています。

この場合の対策として、

- 取引先への入金を早めてもらえないか交渉

- 5月の支出を一部6月にずらせないか検討

- 不要な支出がないか見直し

- 必要に応じて融資の検討

銀行融資の審査経験から言えることですが、資金繰り表を定期的に更新している企業は、そうでない企業と比べて明らかに資金ショートのリスクが低いです。予測と対策の習慣が身につくからです。

IT企業C社は毎週金曜日に30分だけ資金繰り表を更新する習慣を作りました。その結果、大口の入金遅れを早期に察知し、支払いの一部延期交渉とファクタリング利用を組み合わせて、資金ショートを回避できました。たった30分の習慣が会社を救ったのです。

これで安心!毎日・毎週の資金管理ルーティン

毎朝5分!資金残高と入出金予定の確認

資金繰り表と並行して、日々のシンプルなチェックルーティンを確立することが重要です。

経営者自身、または経理担当者が毎朝行うべき「5分ルーティン」をご紹介します。

✔️ 毎朝のチェックリスト

□ 全ての銀行口座の残高確認

□ 当日の入金予定の確認(入金があるか、いくらか)

□ 当日の支払い予定の確認(支払い期限のものはあるか)

□ 週内の大きな入出金予定の確認

この習慣が身につくと、「うっかり支払い忘れ」や「予期せぬ残高不足」といったトラブルを未然に防げます。

さらに、資金の状況を常に把握していることで、即断即決が必要な場面でも的確な判断ができるようになります。

毎朝のチェックは「儀式」と考えてください。

お客様への挨拶や朝礼と同じく、欠かさず行うことで効果を発揮します。

天気予報をチェックするように、その日の「資金天気」をチェックする習慣をつけましょう。

🧠 考えてみよう

あなたは毎日、口座残高をチェックしていますか?もし突然10万円の引き落としがあったら、気づくまでにどれくらい時間がかかりますか?

請求漏れ・回収漏れを防ぐ!売掛金管理の徹底

売掛金は「まだ現金化していない自社の資産」です。

これを確実に回収することが資金繰り改善の基本です。以下、売掛金管理の具体的方法をご紹介します。

請求管理表の作成と活用

請求書の発行状況と入金状況を一覧にした表を作成しましょう。

| 顧客名 | 案件内容 | 金額 | 請求日 | 入金予定日 | 入金状況 | フォロー状況 |

|---|---|---|---|---|---|---|

| A社 | 商品納品4月分 | 30万円 | 4/30 | 5/31 | 未入金 | 5/25電話確認済 |

| B社 | システム保守料 | 5万円 | 4/25 | 5/15 | 入金済 | – |

| C社 | コンサル料3月分 | 20万円 | 4/1 | 5/10 | 未入金 | 5/12メール督促 |

請求漏れを防ぐポイント

- 月末または案件完了時に必ず請求書発行チェックを行う

- 請求書をすぐに発行できる体制を整える(テンプレート準備など)

- 担当者が請求書を発行したら上長がダブルチェック

回収漏れを防ぐポイント

- 入金予定日をカレンダーに記録

- 入金予定日の前日に相手先に確認の連絡

- 入金予定日を過ぎても入金がない場合は、翌日には必ず連絡

営業担当者の意識改革

これは銀行時代の経験から特に強調したい点です。

営業担当者は「売上」を取ることに注力するあまり、入金管理の意識が薄いことが多いものです。

「入金があってはじめて売上になる」という意識付けを行いましょう。

具体的には、

- 営業の評価項目に「回収率」も含める

- 回収遅延が続く顧客については営業にもフォロー責任を持たせる

- 朝礼などで入金状況も報告事項に含める

あるアパレル卸業D社では、請求管理表の作成と営業担当者への回収意識付けにより、売掛金回収日数が平均45日から32日に短縮。

この改善だけで、常時300万円以上の手元資金が増加しました。

無駄な支出を見逃さない!経費チェックと支払い管理

収入を増やす努力と同時に、支出を適切に管理することも重要です。

特に小規模企業では、小さなコスト削減の積み重ねが資金繰りを大きく改善します。

支払いスケジュールの把握と最適化

支払いの期日を把握し、可能な範囲で支払いのタイミングをコントロールしましょう。

- 固定費(家賃、光熱費など)の支払日を把握し、カレンダーに記録

- 複数の支払いが集中する日を避け、できるだけ分散させる

- クレジットカード払いの活用(支払いを翌月に繰り延べできる)

コスト削減チェックリスト

以下の項目を定期的(四半期に1回程度)に見直しましょう。

🔍 固定費の見直し

- 通信費:不要なオプションの解約、プラン見直し(年間3~5万円削減可能)

- 保険料:補償内容の見直し、不要な特約の解約(年間5~10万円削減可能)

- サブスクリプション:使用頻度の低いサービスの解約(年間数万~数十万円削減可能)

- オフィスコスト:テレワーク導入による交通費削減、スペース縮小など

🔍 変動費の見直し

- 仕入価格:定期的な相見積もり取得、大量発注による単価引き下げ交渉

- 外注費:範囲や頻度の見直し、複数業者の活用

- 交際費:接待の頻度や単価の見直し

不要な支出を3万円削減するだけでも、年間36万円の資金が手元に残ります。この金額があれば、小規模企業の資金繰りが大きく改善するケースも少なくありません。

📝 ポイントまとめ

日々の管理のポイントは「見える化」と「習慣化」です。

- 資金繰り表で将来を見える化

- 毎朝のチェックルーティンで現状を把握

- 請求・回収管理で入金を確実に

- 支出管理でコストを最適化

資金繰りを改善する攻めと守りの具体策

入金を早める!売掛金回収スピードアップ術

資金繰り改善の鉄則は「入金は早く、出金は遅く」です。まずは入金を早める具体策をご紹介します。

取引条件見直しの交渉術

新規取引開始時や契約更新時は、支払い条件の交渉チャンスです。

- 「締め日・支払日」の改善交渉:

「翌月末払い」を「翌月15日払い」にするだけでも、15日分の資金回収が早まります - 前受金・中間金の導入:

特に長期プロジェクトでは、着手金や中間金の設定が効果的 - 新規取引時の特別条件:

「初回のみ現金払い・2回目以降は通常サイト」など

交渉の際は一方的にお願いするのではなく、相手にもメリットを提示することがポイントです。

例えば「支払いを早めていただければ、●●のサービスを追加で提供します」「長期契約をいただける場合は優先対応します」など、Win-Winの関係を提案しましょう。

早期入金割引の提案

支払期日より前に入金した場合、金額を割り引く方法です。

例えば「翌月末支払いを当月末に前倒しした場合、1%割引」といった条件を設定します。

割引率の目安:

- 15日早期支払い:0.5%割引

- 30日早期支払い:1%割引

この方法は相手にも支払い管理のインセンティブが生まれるため、比較的受け入れられやすい提案です。

ファクタリングの活用

ファクタリングとは、売掛金をファクタリング会社に売却して早期に資金化する方法です。

メリット

- 最短即日での資金化が可能

- 相手先の信用に基づくため、自社の財務状況が厳しくても利用可能

- 借入ではないため、負債にならない

デメリット

- 手数料が高い(売掛金額の3~10%程度)

- 取引先によっては印象が悪くなる可能性がある

ファクタリングは資金繰りが切迫している場面での「緊急避難」的な利用がおすすめです。

恒常的に使用すると高コストになるため、長期的には取引条件の改善を目指しましょう。

銀行員時代の経験から言えることですが、売掛金の回収を5日早めるだけでも、企業の手元資金は大きく改善します。100万円の売掛金が20件あれば、一気に2,000万円の資金が早く回るイメージです。

出金を遅らせる!支払いサイト交渉のポイント

入金を早める努力と同時に、支払いを遅らせる工夫も重要です。

ただし、信用を損なわないバランスが求められます。

仕入先・外注先への交渉術

- 段階的な変更提案:

いきなり大幅な支払い延長ではなく、「月末締め翌20日払い→月末締め翌月末払い」など少しずつ変更を提案 - 相手にもメリットのある提案:

「支払いサイトを延ばす代わりに、発注量を増やす」「長期契約を結ぶ」など - 一時的な猶予のお願い:

資金繰りが特に厳しい時期のみ、特例として支払い猶予を依頼

交渉の際の重要ポイントは「正直に状況を説明する」ことです。

「無理なお願いかもしれませんが、今月に限り支払いを10日延ばしていただけないでしょうか。その分、次回は早めに支払わせていただきます」など、誠意を持って交渉しましょう。

税金・社会保険料の猶予制度

公的な支払いについても、状況によっては猶予が認められる制度があります。

- 納税の猶予:

一時的に納税資金が不足する場合、原則1年以内の納税猶予を申請可能 - 換価の猶予:

財産を換価(売却)することで事業継続が困難になる場合に申請可能 - 社会保険料の納付猶予:

災害や経営悪化などの特別な事情がある場合に申請可能

これらの制度を利用する際は、必ず所轄の税務署や年金事務所に早めに相談することが重要です。

滞納してからでは交渉が難しくなります。

私の経験では、早期に相談に行った企業ほど、柔軟な対応を受けられているケースが多いです。

分割払いの活用

大口の支払いについては、可能であれば分割払いを交渉しましょう。

例えば、100万円の支出を一度に支払うのではなく、3回に分けて支払うことで、一時的な資金負担を軽減できます。

⚠️ 注意事項

支払い遅延は取引先との信頼関係を損なう可能性があります。交渉は誠実に行い、約束した支払い日は必ず守りましょう。交渉が難しい場合は、一方的な支払い遅延は絶対に避けてください。

無駄をなくす!固定費・変動費の見直しチェックリスト

資金繰り改善には、コスト削減も有効な手段です。

以下のチェックリストを使って、固定費と変動費を徹底的に見直しましょう。

固定費削減チェックリスト

🔲 オフィス関連

- 賃料は相場に見合っているか、減額交渉の余地はないか

- 使用していないスペースはないか(一部返却や転貸の可能性)

- リモートワーク導入で面積縮小できないか

🔲 通信費

- 固定電話は本当に必要か(携帯電話やIP電話への切替)

- インターネット回線のプラン見直し(実際の使用量に合わせる)

- 社用携帯のプラン最適化(データ容量の見直しなど)

🔲 保険料

- 火災保険や損害保険の補償内容の見直し

- 保険会社の変更による保険料削減

- 不要な特約の解約

🔲 サブスクリプション

- 使用頻度の低いクラウドサービスの解約

- 重複している機能を持つサービスの整理

- 支払い方法の見直し(年払いによる割引活用など)

変動費削減チェックリスト

🔲 仕入関連

- 定期的な相見積もり取得(年に1回は必ず)

- 発注ロットの見直し(大量発注による単価引き下げ)

- 支払条件見直しによる値引き交渉

- 在庫管理の徹底による過剰発注防止

🔲 外注費

- 外注範囲の見直し(自社でできる部分はないか)

- 複数業者の活用による価格競争

- 長期契約による単価引き下げ交渉

🔲 水道光熱費

- 電力・ガス会社の切替検討

- LED照明への交換

- エアコンの適正温度設定と定期清掃

🔲 交通費・交際費

- オンライン会議の活用による移動費削減

- 出張経路・宿泊先の見直し

- 接待頻度や金額の見直し

小規模企業の例を挙げると、ある小売店E社では上記のチェックリストを実践した結果、月間固定費を42万円から36万円に削減(年間72万円の削減効果)。

特に効果が大きかったのは、通信費の見直しと不要なサブスクの解約でした。

🎯 実践ステップ

- まず全ての支出を一覧にする

- 項目ごとに「必要度」と「削減可能性」を評価

- 削減効果が大きい順に対策を実行

- 3ヶ月後に効果を検証し、さらなる改善点を探る

在庫は現金?適正在庫と不要資産の現金化

在庫は「形を変えた現金」とも言えます。

過剰な在庫を持つことは、それだけ資金を固定化していることになります。

在庫の適正化

- ABC分析の実施:販売頻度や利益貢献度に応じて在庫を分類し、管理レベルを変える

- 発注点と発注量の見直し:需要予測を基に、適切な発注タイミングと量を設定

- 在庫回転率の定期チェック:業種ごとの適正値と比較し、改善策を検討

例えば月商100万円の小売業であれば、在庫を150万円から120万円に削減するだけで、30万円の資金が生まれます。

遊休資産の現金化

使っていない機械設備や車両、不要な備品などを売却することで、一時的な資金を確保できます。

また、維持費(保険料、固定資産税など)も削減できるメリットがあります。

現金化の検討対象

- 1年以上使用していない機械・設備

- 稼働率の低い車両

- 余剰スペース(一部賃貸の検討)

- 過剰な備品・消耗品

遊休資産の売却で得られる金額は多くの場合、簿価より低くなりますが、資金繰りが厳しい状況では「損切り」の決断も必要です。

私が支援したF社では、使用頻度の低い営業車3台を売却し、約250万円の資金を捻出。

さらに年間約30万円の維持費削減にもつながりました。

中小企業の倒産原因として「在庫管理の失敗」は少なくありません。過剰在庫を抱えたまま資金ショートに陥るケースは、私の銀行員時代にも数多く見てきました。在庫は「資産」であると同時に「資金の固定化」でもあることを忘れないでください。

いざという時の備え!外部資金とセーフティネット

融資を恐れない!日本政策金融公庫・制度融資の活用法

「借金は悪」という考えは、経営において必ずしも正しくありません。

適切な借入は、企業の安定と成長に不可欠な資金を確保する重要な手段です。

小規模企業向け融資の種類

日本政策金融公庫の融資

- 小規模事業者経営改善資金(マル経融資):無担保・無保証人で最大2,000万円まで融資可能

- 新創業融資制度:創業間もない企業も利用可能

- 経営環境変化対応資金:一時的な業況悪化に対応

自治体の制度融資

- 小規模企業向け創業支援資金

- 経営安定資金

- 設備投資支援資金

これらの公的融資のメリットは、民間銀行よりも低金利(年1.0~2.5%程度)で、返済期間も長め(設備資金で最長20年程度)に設定できる点です。

融資申込みのポイント

銀行融資審査の経験から言えることですが、融資申込みの際に重視されるのは以下の点です。

- 資金の使途が明確であること

- 返済計画が無理のないものであること

- 事業の将来性が説明できること

- 資金繰り表など、財務管理がしっかりしていること

特に4点目は重要です。資金繰り表を日頃から作成・更新している企業は、金融機関からの信頼度が高く、融資も受けやすくなります。

💡 ワンポイントアドバイス

融資は「困ってから」ではなく「余裕があるうち」に受けておくことが鉄則です。資金繰りに余裕がある時期に「将来の運転資金確保」として融資を受けておけば、いざという時の安全マージンになります。

連鎖倒産を防ぐ!経営セーフティ共済(倒産防止共済)とは?

取引先の倒産という不測の事態に備える「経営セーフティ共済」(中小企業倒産防止共済)は、多くの経営者が見落としがちな重要な制度です。

制度の概要

- 毎月5千円~20万円の範囲で掛金を積立(上限800万円)

- 取引先が倒産して売掛金が回収できなくなった場合、掛金総額の10倍(最大8,000万円)まで無利子・無担保で借入可能

- 掛金は全額損金算入可能(節税効果あり)

- 40ヶ月以上加入すれば、納付した掛金全額が戻る

メリット

- 取引先の倒産による資金繰り悪化を防止できる

- 税法上のメリットがある(掛金の損金算入)

- 解約時には掛金が戻るため、実質的には「強制貯金」の効果もある

デメリット

- 毎月の掛金支出が必要

- 取引先の倒産以外の理由では借入できない

- 借りた資金は後で返済する必要がある

取引先への依存度が高い企業や、大口取引先を持つ企業にとって、特に重要なセーフティネットです。

資金に余裕が出てきたら、この制度への加入を検討してみましょう。

「経営セーフティ共済は保険ではなく共済」という点が重要です。加入者が拠出した掛金を原資として貸付を行う相互扶助の制度であり、掛金は将来的に戻ってくるものなので、「無駄な出費」ではありません。

緊急時の資金調達:ファクタリングやビジネスローンの注意点

銀行融資が間に合わない緊急時の資金調達手段として、ファクタリングやビジネスローンがありますが、利用には注意が必要です。

ファクタリングの注意点

- 手数料が高い(売掛金額の3~10%程度)

- 2社間ファクタリング(取引先に知られないタイプ)は特に手数料が高い

- 悪質な業者も存在するため、利用前に評判や実績を確認する

ビジネスローン(事業者向けカードローン)の注意点

- 金利が高い(年7~18%程度)

- 審査は比較的早いが、融資額は限定的

- 返済期間が短いものが多い

これらの資金調達手段は「非常時の一時的なつなぎ資金」として割り切って利用すべきです。

恒常的に利用すると金利負担で収益を圧迫し、さらなる資金繰り悪化を招く恐れがあります。

代替案の検討

- 信用金庫や信用組合など地域密着型の金融機関に相談

- 商工会・商工会議所の経営相談窓口を活用

- 自治体の融資制度(緊急資金)の検討

どうしても資金繰りが厳しく緊急の資金調達が必要な場合は、融資条件を複数社で比較し、最も条件の良いものを選びましょう。

そして資金調達後は、できるだけ早く低利の長期借入に借り換える計画を立てることが重要です。

⚠️ 注意事項

私の経験では、緊急資金調達に頼り続けるとコスト増で経営を圧迫し、最終的に資金繰りがさらに悪化するケースが多いです。あくまで「緊急避難」と位置づけ、根本的な資金繰り改善を並行して進めましょう。

専門家を味方に!相談できる窓口とタイミング

誰に相談すればいい?身近な相談相手を見つけよう

資金繰りの悩みは一人で抱え込まず、適切な相談相手を見つけることが重要です。

以下に相談先とその特徴をご紹介します。

顧問税理士

- 自社の財務状況を把握しており、具体的なアドバイスが得やすい

- 会計・税務の専門家として、資金繰り表の作成支援も可能

- 金融機関との交渉をサポートしてくれるケースも多い

商工会議所・商工会

- 無料または低料金で相談可能

- 地域の金融機関とのパイプがある

- 各種支援策(補助金・助成金など)の情報が豊富

よろず支援拠点

- 国が各都道府県に設置する中小企業支援機関

- さまざまな専門家が在籍し、資金繰りだけでなく経営全般の相談が可能

- 完全無料で利用できる

中小企業診断士

- 中小企業経営の専門家として、経営改善計画の策定をサポート

- 資金繰り改善だけでなく、売上アップや経費削減など総合的な提案が得られる

- 個人で活動している診断士や、支援機関に所属している診断士がいる

金融機関の担当者

- 融資だけでなく経営相談にも応じてくれることが多い

- 同業他社の事例などの情報を持っている

- 定期的なコミュニケーションを取ることで、いざという時の支援を得やすくなる

相談相手選びのポイントは「相性」と「専門性」です。

特に相性は重要で、本音で話せる関係性を築けるかがカギとなります。

複数の相談先を持っておくことで、多角的な視点からのアドバイスを得ることができます。

私の経験では、同じ悩みを持つ経営者同士の交流も大きな助けになります。商工会議所や業界団体などが主催する経営者交流会に参加し、人脈を広げることもおすすめです。

相談するベストなタイミングとは?

資金繰りの相談は「早すぎる」ということはありません。

むしろ「遅すぎる」ことの方が問題です。

以下のタイミングで専門家に相談することをお勧めします。

資金繰り表で少しでも懸念が見えた段階

資金繰り表で3~6ヶ月先に資金不足が予測される時点で相談しましょう。

この段階なら、対策を講じる時間的余裕があります。

新たな設備投資や事業拡大を検討する前

大きな資金が動く意思決定の前に、専門家の意見を聞くことで、より安全な計画を立てられます。

取引条件の変更があった時

主要取引先との取引条件が変わる場合(特に支払サイトが長くなる場合)は、資金繰りへの影響を専門家と検討しましょう。

季節変動が大きく影響する前

季節的な売上変動がある業種は、繁忙期・閑散期の前に相談することで、季節変動を乗り切る戦略を立てられます。

一方、以下のタイミングでは「手遅れ」になりかねません。

❌ 支払いができなくなってから

資金ショート直前では対策の選択肢が極端に狭まります。

❌ 借入金の返済ができなくなってから

返済延滞は信用を大きく損ない、金融機関の支援を得にくくなります。

私がコンサルタントとして関わった例では、資金繰り表で半年先に大幅な資金不足が予測されたG社が早期に相談に来たケースがあります。

この時点で金融機関と相談し、返済条件の変更と追加融資を組み合わせることで、資金ショートを回避できました。

一方、既に支払いが滞っている状態で相談に来たH社では、選択肢が限られ、結果的に事業規模の大幅縮小を余儀なくされました。

資金繰りの相談は「問題が小さいうちに行う」のがベスト。私の経験では、経営者が「まだ大丈夫」と思っている段階で相談してくる企業ほど、結果的に健全な状態を維持できています。

よくある質問(FAQ)

Q: 資金繰り表はどのくらい細かく作るべきですか?

A: 最初は完璧を目指さず、主要な収入・支出項目(売上入金、仕入、人件費、家賃、借入返済など)を月次で把握できれば十分です。

慣れてきたら費目を細分化したり、週次で管理するなど、自社に合わせて精度を高めていきましょう。

大切なのは「まず始めること」と「継続すること」です。

当初は簡易的なものでも、継続的に更新していくうちに精度が上がっていきます。

私の経験では、最初から細かすぎる資金繰り表を作ると、更新の手間が大きく続かなくなるケースが多いです。

まずはシンプルに始め、徐々に精度を高めていくアプローチが成功の秘訣です。

Q: 資金繰りが苦しいことを従業員や家族に話すべきですか?

A: ケースバイケースですが、従業員には不安を与えない範囲で「経費節減への協力」など具体的なお願いをするのは有効です。

家族、特に配偶者には、状況を正直に共有し、家計の見直しも含めて協力をお願いすることも検討しましょう。

一人で抱え込まないことが大切です。

従業員への共有方法としては、「会社の成長のための一時的な経費見直し」というポジティブな文脈で伝えると受け入れられやすいでしょう。

家族には、より具体的な状況を共有し、例えば「個人的な支出を3カ月間は最小限に抑えたい」など、期間を区切った協力要請が効果的です。

Q: もし資金ショートしてしまったら、どうなりますか?

A: 支払いができなくなると、取引停止や信用失墜につながり、最悪の場合、倒産手続き(破産、民事再生など)に進む可能性があります。

そうなる前に、早めに専門家(弁護士、税理士など)に相談し、リスケジュール交渉や法的整理も含めた最善策を検討することが重要です。諦めずに対応策を探しましょう。

資金ショート寸前の状況でも、以下の対応が考えられます。

- 金融機関との返済条件変更交渉

- 取引先への支払猶予交渉

- 緊急融資の検討

- 不要資産の即時売却

- 資本増強(出資者の募集など)

どの選択肢も専門家のサポートがあると進めやすいので、早期の相談が鍵となります。

まとめ

資金ショートを回避するための管理術は、特別な専門知識や複雑なシステムを必要とするものではありません。

本記事でご紹介した以下のポイントを日々実践することで、小さな会社でも資金繰りの安定を実現できます。

🔑 資金繰り改善の要点

- 見える化:資金繰り表で将来の資金状況を把握する

- 日々の管理習慣:毎朝のチェックルーティン、売掛金管理の徹底

- バランス調整:入金を早め、出金を遅らせる工夫

- ムダの排除:コスト削減と在庫適正化

- 備えの確保:適切な融資やセーフティネットの活用

- 早期相談:問題が小さいうちに専門家に相談

銀行員時代、そして経営コンサルタントとしての経験から言えることは、資金繰りに苦労する企業と安定している企業の違いは、特別な手法ではなく「日々の地道な管理習慣」にあるということです。

💡 今日からできる3つのこと

- 資金繰り表を作成する(簡易版でも構いません)

- 毎朝の口座残高と入出金予定のチェックルーティンを始める

- 身近な専門家(顧問税理士など)に相談の予約を入れる

資金繰りの不安から解放され、本来の事業成長に集中できる経営環境を整えるための第一歩を、今日から踏み出しましょう。

皆さんの努力が実を結び、安定した経営を実現されることを心より願っています。

小さな一歩の積み重ねが、大きな安心を生み出します。

🔄 明日の資金繰りを今日解決する最短ルート

┗ 最短3時間での資金調達を実現

┗ キャッシュフロー改善に特化した専門提案

┗ 経営危機を未然に防ぐ資金戦略サポート

【売掛金を即現金化】ファクタリングで資金繰りの不安を解消